ลดหย่อนภาษี 2560 มีอะไรบ้าง สรุปครบทุกรายการฉบับมนุษย์เงินเดือนต้องรู้ !

ลดหย่อนภาษี 2560 สำหรับผู้ที่จะยื่นภาษีเงินได้บุคคลธรรมดาประจำปี 2560 ต้องเช็กให้ดี เพราะตัวช่วยเหล่านี้ช่วยประหยัดภาษีได้เพียบ

ช่วงสิ้นปีเป็นช่วงที่มนุษย์เงินเดือนต้องคำนวณภาษีเพื่อวางแผนจัดการหาตัวช่วยลดหย่อนภาษีให้ดีเลยล่ะ เพราะหากวางแผนดี เราก็จะเสียภาษีน้อยลง หรือบางทีอาจได้เงินภาษีที่เสียไปคืนกลับมาซะอีก ยิ่งปีนี้ ปีภาษี 2560 กรมสรรพากรได้ปรับโครงสร้างอัตราภาษีเงินได้บุคคลธรรมดาเป็นแบบใหม่ เพิ่มทั้งวงเงินหักค่าใช้จ่าย เพิ่มทั้งค่าลดหย่อนให้มากขึ้นอีกหลายรายการ งานนี้ผู้เสียภาษีอย่างเรา ๆ เลยได้ประโยชน์ไปเต็ม ๆ เพราะถ้าคำนวณภาษีและหาตัวช่วยลดหย่อนกันดี ๆ บอกเลยว่า บางคนอาจไม่ต้องเสียภาษีเลยด้วยซ้ำ งั้นรีบไปดูเลยว่า สำหรับในปีภาษี 2560 ที่จะยื่นแบบภาษีกันในช่วงต้นปี 2561 มีตัวช่วยดี ๆ อะไรให้เราใช้ลดหย่อนภาษี 2560 กันบ้าง

ภาษีเงินได้บุคคลธรรมดาปี 2560 ใครบ้างต้องยื่นแบบ ?

หลายคนมักเข้าใจผิดว่า ต้องมีเงินได้มากกว่าเดือนละ 20,000 บาท ถึงค่อยยื่นเสียภาษี แต่จริง ๆ แล้วกรมสรรพากรได้กำหนดให้คนที่มีเงินได้แม้มีเงินได้ไม่ถึงเกณฑ์ต้องเสียภาษี ก็ต้องมีหน้าที่ยื่นแบบแสดงรายได้ด้วยเช่นกัน คือ

คนโสด

– หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

– หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย หรือกรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 60,000 บาท

คนมีคู่

– หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) เพียงประเภทเดียว จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 220,000 บาท

– หากมีเงินได้จากการจ้างแรงงาน (เงินเดือน ค่าจ้าง) และมีเงินได้ประเภทอื่นด้วย หรือกรณีมีเฉพาะเงินได้ประเภทอื่นที่ไม่ใช่เงินได้จากการจ้างแรงงาน จะต้องยื่นแบบภาษีเมื่อมีเงินได้เกิน 120,000 บาท

เช็กอัตราภาษีเงินได้บุคคลธรรมดาปี 2560

ในปีภาษี 2560 ได้มีการปรับโครงสร้างภาษีเงินได้บุคคลธรรมดาใหม่ ซึ่งนอกจากจะเพิ่มวงเงินหักค่าใช้จ่ายเป็นไม่เกิน 100,000 บาท (จากเดิม 60,000 บาท) และเพิ่มจำนวนค่าลดหย่อนส่วนตัวเป็น 60,000 บาท (จากเดิม 30,000 บาท) แล้ว ยังได้ปรับอัตราภาษีเงินได้บุคคลธรรมดาใหม่ในช่วงฐานภาษี 35% โดยจากเดิมมีเงินได้สุทธิ 4,000,001 บาทขึ้นไปต้องเสียภาษี 35% ก็ปรับเป็นต้องมีเงินได้สุทธิ 5,000,001 บาทขึ้นไป

ส่วนเงินได้สุทธิที่ไม่เกิน 150,000 บาท ยังได้รับการยกเว้นภาษีเช่นเดิม ดังนั้นแล้วจึงเท่ากับว่า คนที่มีเงินเดือนประมาณ 25,833 บาทขึ้นไป หรือมีรายได้ตลอดทั้งปีไม่เกิน 310,000 บาท เมื่อหักค่าใช้จ่ายและค่าลดหย่อนส่วนตัวรวม 160,000 บาทแล้ว จะเหลือเงินได้สุทธิ 150,000 บาท ซึ่งได้รับการยกเว้นภาษี

แต่หากใครมีรายได้ตลอดทั้งปีมากกว่า 310,00 บาท ก็จะต้องเสียภาษี แต่จะเสียภาษีมาก-น้อยแค่ไหนนั้น ต้องมาคิดคำนวณจากค่าลดหย่อนที่เรามีด้วย

วิธีคำนวณภาษีเงินได้บุคคลธรรมดาปี 2560

ใครที่ยังคำนวณไม่เป็น ก็ลองมาดูวิธีคำนวณภาษีเงินได้ที่

>>> วิธีคำนวณภาษีเงินได้บุคคลธรรมดา ก่อนยื่นภาษี 2560

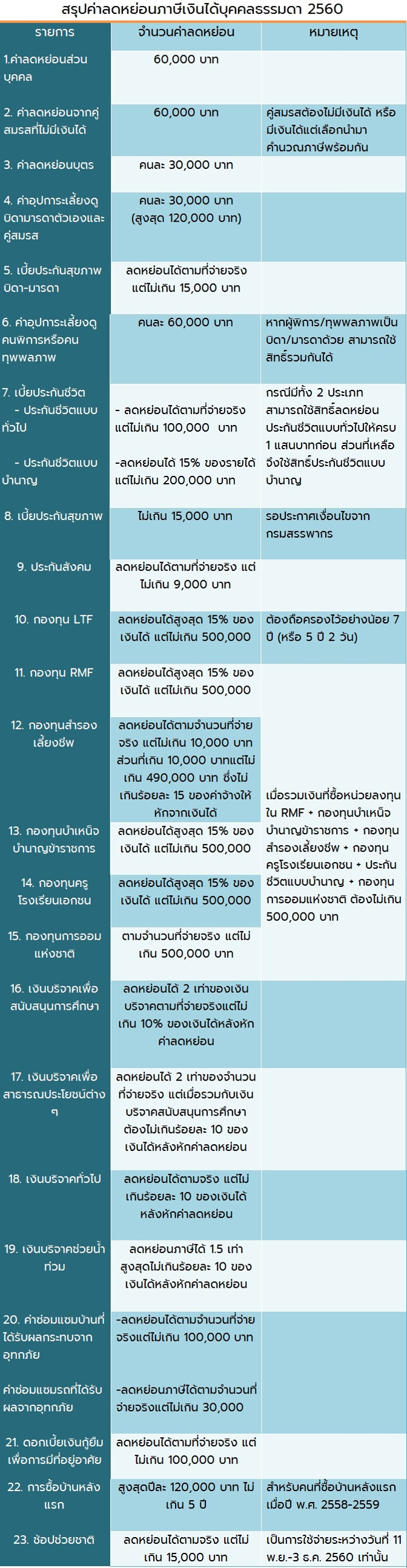

รายการลดหย่อนภาษีเงินได้บุคคลธรรมดา ปีภาษี 2560

กลุ่มค่าลดหย่อนส่วนตัวและครอบครัว

1. ค่าลดหย่อนส่วนบุคคล

ใช้ลดหย่อนภาษีได้ 60,000 บาท ทันทีที่เรายื่นแบบภาษีฯ

2. ค่าลดหย่อนจากคู่สมรสที่ไม่มีเงินได้

ใช้ลดหย่อนภาษีได้ 60,000 บาท สำหรับสามี-ภรรยาที่จดทะเบียนสมรส โดยคู่สมรสต้องไม่มีเงินได้ หรือมีเงินได้แต่เลือกนำมาคำนวณภาษีพร้อมกัน ไม่ได้แยกยื่นแบบ

3. ค่าลดหย่อนบุตร

ค่าลดหย่อนจากการเลี้ยงดูบุตรที่ยังมีชีวิตอยู่ คนละ 30,000 บาท โดยมีเงื่อนไขคือ

• หากเป็นบุตรตามกฎหมายสามารถนำมาหักลดหย่อนได้ไม่จำกัดจำนวนบุตร

• หากเป็นบุตรบุญธรรม สามารถนำมาหักลดหย่อนได้ไม่เกิน 3 คน

• หากมีทั้งบุตรบุญธรรมและบุตรชอบด้วยกฎหมาย ให้นำบุตรชอบด้วยกฎหมายทั้งหมดมาหักก่อน แล้วจึงนำบุตรบุญธรรมมาหัก รวมกันได้ไม่เกิน 3 คน

• กรณีผู้มีเงินได้มีบุตรชอบด้วยกฎหมายที่มีชีวิตอยู่รวมเป็นจำนวนตั้งแต่ 3 คนขึ้นไป จะนำบุตรบุญธรรมมาหักไม่ได้

นอกจากนี้ บุตรที่จะนำมาหักลดหย่อนภาษีต้องมีคุณสมบัติตามนี้ด้วย

• บุตรมีอายุอยู่ระหว่างแรกเกิดจนถึง 20 ปีในปีภาษีนั้น

• บุตรมีอายุระหว่าง 21-25 ปีในปีภาษีนั้น และกำลังศึกษาในระดับอนุปริญญา (ปวส.) ขึ้นไป

• บุตรมีอายุ 25 ปีขึ้นไปในปีภาษีนั้น และเป็นบุคคลไร้ความสามารถ หรือเสมือนไร้ความสามารถ

• บุตรต้องไม่มีเงินได้ในปีภาษีตั้งแต่ 30,000 บาทขึ้นไป (ยกเว้นเงินปันผล) หรือรายได้ที่มีนั้นได้รับการยกเว้นตามกฎหมาย เช่น บุตรที่อายุไม่เกิน 20 ปีและรับเงินปันผล ซึ่งเงินปันผลนั้นจะถือว่าเป็นเงินของผู้ปกครอง และไม่ถือว่าบุตรมีรายได้

4. ค่าอุปการะเลี้ยงดูบิดามารดา

ลดหย่อนจากบิดา-มารดา (ตัวเอง) และบิดา-มารดาคู่สมรส ได้คนละ 30,000 บาท มากสุดคือ 4 คน ไม่เกิน 120,000 บาท โดยมีเงื่อนไขคือ บิดา-มารดาต้องมีอายุ 60 ปีขึ้นไป และมีรายได้ในปีภาษีนั้นไม่เกิน 30,000 บาท ทั้งนี้ต้องให้บิดา-มารดาออกหนังสือรับรองการเลี้ยงดู (ลย.03) ให้กับบุตรที่จะขอลดหย่อนภาษีด้วย เพราะลูกที่จะรับสิทธิ์ลดหย่อนภาษี จะสามารถใช้สิทธิ์ได้เพียงคนเดียวเท่านั้น เช่น หากลูกคนโตใช้สิทธิ์นี้ไปแล้ว ลูกคนอื่น ๆ ก็ไม่สามารถใช้สิทธิ์นี้ได้อีก

– ดาวน์โหลดหนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูบิดา-มารดา

5. เบี้ยประกันสุขภาพบิดา-มารดา

ค่าเบี้ยประกันสุขภาพของบิดา-มารดาของผู้มีเงินได้ ก็สามารถหักลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 15,000 บาท โดยมีเงื่อนไขคือ บิดา-มารดาต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ขอหักลดหย่อนเกิน 30,000 บาทขึ้นไป นอกจากนี้ บิดาหรือมารดาต้องอยู่ในไทยไม่ต่ำกว่า 180 วันในปีภาษีนั้น ขณะที่ลูกที่จะใช้สิทธิ์ต้องเป็นบุตรตามกฎหมายเท่านั้น บุตรบุญธรรมไม่สามารถใช้สิทธิ์ได้

อย่างไรก็ตาม แบบประกันสุขภาพของบิดา-มารดาที่นำมาลดหย่อนภาษีได้จะต้องเป็นความคุ้มครองด้านใดด้านหนึ่งใน 4 ด้านเท่านั้น คือ

– คุ้มครองค่ารักษาพยาบาล หรือจ่ายเงินชดเชย จากการเจ็บป่วยทั่วไป

– คุ้มครองค่ารักษาพยาบาล หรือจ่ายเงินชดเชย จากกรณีอุบัติเหตุ

– คุ้มครองกรณีที่เป็นโรคร้ายแรง

– ประกันคุ้มครองการพยาบาลสำหรับการเจ็บป่วยระยะยาว (Long Term Care)

ทั้งนี้ หากบุตรหลายคนร่วมกันซื้อประกันสุขภาพให้บิดาหรือมารดา ก็สามารถนำมาหารเฉลี่ยเพื่อลดหย่อนภาษีได้ เช่น พี่น้อง 2 คน ซื้อเบี้ยประกันสุขภาพให้บิดา 15,000 บาท ก็จะนำมาหักลดหย่อนได้คนละ 7,500 บาท

6. ค่าอุปการะเลี้ยงดูคนพิการหรือคนทุพพลภาพ

สามารถใช้ลดหย่อนได้สูงสุดคนละ 60,000 บาท หากเป็นผู้ที่ดูแลคนพิการตามกฎหมาย ว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ โดยมีเงื่อนไขคือ ต้องเป็นคนพิการซึ่งมีบัตรประจำตัวคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ หรือเป็นคนทุพพลภาพที่มีเงินได้พึงประเมินไม่เกิน 30,000 บาทต่อปี

ทั้งนี้ หากผู้พิการหรือทุพพลภาพเป็นบิดา-มารดา-บุตร-คู่สมรสของผู้มีเงินได้ ก็สามารถใช้สิทธิ์ควบคู่กันได้เลย เช่น บิดาอายุเกิน 60 ปี เป็นผู้พิการ ไม่มีรายได้ เราสามารถนำมาลดหย่อนได้สูงสุด (30,000+60,000 บาท) เท่ากับ 90,000 บาท

– ดาวน์โหลดหนังสือรับรองการหักลดหย่อนค่าอุปการะเลี้ยงดูคนพิการหรือทุพพลภาพ

– ดาวน์โหลดหนังสือรับรองการเป็นผู้อุปการะเลี้ยงดูคนทุพพลภาพ

กลุ่มประกัน เงินออม และการลงทุน

7. เบี้ยประกันชีวิต

สำหรับการขอลดหย่อนด้วยการซื้อประกันชีวิตนั้น จะแบ่งออกเป็น 2 กรณีก็คือ

– ประกันชีวิตแบบทั่วไป

ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท โดยมีเงื่อนไขคือ

>> ต้องเป็นประกันชีวิตที่มีความคุ้มครองตั้งแต่ 10 ปีขึ้นไป

>> มีผลตอบแทนคืนไม่เกิน 20% ของเบี้ยสะสม (เงินปันผลหรือเบี้ยคืนรายปี)

>> ต้องเป็นกรมธรรม์ที่ซื้อจากบริษัทประกันชีวิตที่ดำเนินกิจการในไทย

>> หากเวนคืนกรมธรรม์ก่อนครบ 10 ปี ถือว่าผิดเงื่อนไข จะไม่สามารถนำมาลดหย่อนภาษีได้

>> หากเราซื้อประกันชีวิตให้คู่สมรสไว้ และคู่สมรสไม่มีรายได้ แต่ยังจ่ายเบี้ยประกันอยู่ ก็ยังสามารถนำเบี้ยประกันที่จ่ายไปมาหักลดหย่อนได้ไม่เกิน 10,000 บาท

– ประกันชีวิตแบบบำนาญ

ลดหย่อนได้ 15% ของรายได้ แต่ไม่เกิน 200,000 บาท โดยมีเงื่อนไขคือ

>> ต้องเป็นประกันที่มีระยะเวลาเอาประกัน 10 ปีขึ้นไป

>> จ่ายผลตอบแทนให้ผู้เอาประกันตั้งแต่อายุ 55 ปีต่อเนื่องไปจนถึงอายุ 85 ปี

>> เมื่อรวมค่าเบี้ยประกันที่จ่ายให้กับกองทุนสำรองเลี้ยงชีพ หรือกองทุนบำเหน็จบำนาญข้าราชการ หรือกองทุนสงเคราะห์ตามกฎหมายว่าด้วยโรงเรียนเอกชน หรือกองทุนรวมเพื่อการเลี้ยงชีพ (RMF) แล้ว ต้องไม่เกิน 500,000 บาท

หมายเหตุ

หากมีประกันชีวิตแบบทั่วไปอยู่แล้ว แต่ยังไม่ครบ 1 แสนบาท สามารถนำค่าเบี้ยประกันชีวิตแบบบำนาญไปรวมกับสิทธิลดหย่อนประกันชีวิตแบบทั่วไปได้ให้ครบ 1 แสนบาทก่อน ส่วนที่เหลือก็ยังสามารถนำมาลดหย่อนโดยใช้สิทธิเบี้ยประกันชีวิตแบบบำนาญได้ 15% ของเงินได้ที่เสียภาษีแต่ไม่เกิน 200,000 บาท

8. เบี้ยประกันสุขภาพ

เป็นตัวช่วยลดหย่อนภาษีที่อนุมัติมาใหม่สด ๆ ร้อน ๆ ในปี 2560 เลย โดยให้เราสามารถนำเบี้ยประกันสุขภาพที่ซื้อตั้งแต่วันที่ 1 มกราคม 2560 มาลดหย่อนได้สูงสุด 15,000 บาท แต่เมื่อรวมเบี้ยประกันชีวิตแล้วต้องไม่เกิน 100,000 บาท อย่างไรก็ตาม ต้องรอประกาศเงื่อนไขที่ชัดเจนจากกรมสรรพากร

>>> เทคนิคเลือกซื้อประกันสุขภาพ ให้ได้ลดหย่อนภาษี

9. ประกันสังคม

เงินสมทบกองทุนประกันสังคมที่เราโดนหักกัน 5% ทุกเดือน ก็สามารถนำมาลดหย่อนภาษีได้เช่นกัน โดยลดหย่อนได้ตามจริงเท่าที่จ่ายไป มีเพดานสูงสุดอยู่ที่ปีละ 9,000 บาท (คำนวณจากรายได้สูงสุดที่เดือนละ 15,000 บาท)

10. กองทุนรวมหุ้นระยะยาว หรือ Long term equity fund (LTF)

อีกหนึ่งตัวช่วยสำหรับนักลงทุนก็คือ กองทุนรวมหุ้นระยะยาว หรือ LTF ซึ่งสามารถนำจำนวนเงินที่ซื้อกองทุนมาหักลดหย่อนภาษีได้สูงสุด 15% ของเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีภาษีนั้น แต่ไม่เกิน 500,000 บาท และกำไรที่ได้จากการขายคืนหน่วยลงทุน (Capital Gain) ก็ไม่ต้องเสียภาษีอีกด้วย

ทั้งนี้ ได้มีการปรับเงื่อนไขการถือครอง LTF ใหม่ โดยผู้ที่ซื้อ LTF ตั้งแต่ปี 2559 เป็นต้นไป จะต้องถือครองไว้อย่างน้อย 7 ปี (หรือ 5 ปี 2 วัน) จากเดิม 5 ปี (หรือ 3 ปี 2 วัน) ซึ่งจะนับตามปี พ.ศ. เช่น ซื้อ LTF ปี 2559 จะต้องถือไว้จนถึงวันที่ 1 มกราคม 2565 เป็นอย่างน้อย และไม่สามารถโอนหรือจำนำไปเพื่อเป็นหลักประกันได้

*ตัวอย่างการคำนวณลดหย่อนภาษีจาก LTF เช่น ผู้มีรายได้สุทธิ 3 ล้านบาทต่อปี หากสมมติว่าเสียภาษีในอัตราสูงสุดคือ 30% เมื่อคำนวณแล้วจะเท่ากับ 9 แสนบาท แต่เมื่อซื้อกองทุน LTF 15% ของรายได้เเล้ว จะสามารถซื้อกองทุน LTF ได้วงเงินสูงสุด 450,000 บาท จึงนำรายได้สุทธิ 3 ล้านนั้น หักลดหย่อนจากกองทุนออก 450,000 เท่ากับ 2,550,000 บาท ก็จะได้เงินสุทธิที่เหลือจริง แล้วจึงนำไปคำนวณการจ่ายภาษีที่ 2,550,000 X 30% = 765,000 บาท ซึ่งจะลดลงจากเดิมที่ต้องจ่ายภาษี 9 แสนบาท

>>> LTF ซื้ออย่างไร ลดหย่อนภาษีโค้งสุดท้ายแบบคนรู้จริง !

11. กองทุนรวมเพื่อการเลี้ยงชีพ (Retirement Mutual Fund หรือ RMF)

สำหรับคนที่อยากมีเงินออมไว้ใช้ในวัยเกษียณ การซื้อกองทุนรวมเพื่อการเลี้ยงชีพ หรือ RMF เป็นอีกหนึ่งตัวช่วย พร้อมทั้งได้รับผลตอบแทนจากการลดหย่อนภาษีคือ หักลดหย่อนได้สูงสุด 15% ของเงินได้พึงประเมินที่ได้รับซึ่งต้องเสียภาษีเงินได้ในปีภาษีนั้น แต่ไม่เกิน 500,000 บาท

แต่ไม่ใช่ว่าจะหักลดหย่อนเท่าไรก็ได้ เพราะถ้าเรามีกองทุนบำเหน็จบำนาญข้าราชการ (กบข.) หรือกองทุนสำรองเลี้ยงชีพ หรือกองทุนสงเคราะห์ครูโรงเรียนเอกชน หรือประกันชีวิตแบบบำนาญแล้ว เมื่อนำมารวมกับเงินที่ซื้อหน่วยลงทุนใน RMF แล้วต้องไม่เกิน 500,000 บาทเช่นกัน

สามารถคิดได้ตามสูตร RMF + กบข. + กองทุนสำรองเลี้ยงชีพ + กองทุนครูโรงเรียนเอกชน + ประกันชีวิตแบบบำนาญ + กองทุนการออมแห่งชาติ รวมกันทั้งหมดต้องไม่เกิน 500,000 บาท

12. กองทุนสำรองเลี้ยงชีพ

บริษัทบางแห่งมีการตั้งกองทุนสำรองเลี้ยงชีพให้พนักงานได้เก็บออม โดยหักเงินจากพนักงานทุกเดือนแล้วบริษัทสมทบให้เป็นจำนวนเท่ากัน ดังนั้นหากเราเป็นคนหนึ่งที่จ่ายเงินสมทบเข้ากองทุนสำรองเลี้ยงชีพ ก็สามารถนำจำนวนเงินที่จ่ายไปตามจริง แต่ไม่เกินปีละ 10,000 บาท มากรอกลดหย่อนภาษีได้ ส่วนจำนวนเงินที่เกิน 10,000 บาท แต่ไม่เกิน 15% ของรายได้ และไม่เกิน 490,000 บาท จะได้รับยกเว้นไม่ต้องนำไปรวมกับเงินได้ที่ต้องเสียภาษี

และเช่นเดียวกัน เงินสมทบกองทุนสำรองเลี้ยงชีพ เมื่อรวมกับ RMF, กบข., กองทุนครูโรงเรียนเอกชน, ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ แล้วต้องไม่เกิน 500,000 บาท

13. กองทุนบำเหน็จบำนาญข้าราชการ

ข้าราชการที่จ่ายเงินสมทบเข้ากองทุนบำเหน็จบำนาญข้าราชการ (กบข.) เดือนละ 3% โดยรัฐบาลจะจ่ายเงินสมทบเพิ่มให้อีก 3% ด้วยเช่นกัน สามารถนำเงินในส่วนที่เราจ่ายไปมาลดหย่อนภาษีได้เท่าที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี และเมื่อรวมกับกองทุนอื่น ๆ ดังที่กล่าวไปแล้ว ก็ต้องไม่เกิน 500,000 บาท

14. กองทุนครูโรงเรียนเอกชน

ครู-อาจารย์ก็สามารถนำเงินที่จ่ายเข้ากองทุนครูโรงเรียนเอกชนมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 15% ของเงินได้ที่ต้องเสียภาษี และเมื่อรวมกับ RMF, กองทุนสำรองเลี้ยงชีพ, กบข., ประกันชีวิตแบบบำนาญ, กองทุนการออมแห่งชาติ ต้องไม่เกิน 500,000 บาท

15. กองทุนการออมแห่งชาติ

ผู้ที่เป็นสมาชิกและจ่ายเงินสะสมเข้ากองทุนการออมแห่งชาติ หรือ กอช. จะสามารถใช้สิทธิ์ลดหย่อนภาษีได้ โดยสามารถหักลดหย่อนภาษีจากเงินสะสมเข้า กอช. ตามจำนวนที่จ่ายจริง สูงสุดก็คือปีละ 13,200 บาท แต่เมื่อรวมกับเงินสะสมกองทุนอื่น ๆ ข้างต้นที่กล่าวไปก็ต้องไม่เกินกว่า 500,000 บาทเหมือนกัน

กลุ่มเงินบริจาค

16. เงินบริจาคเพื่อสนับสนุนการศึกษา

ใครจะบริจาคเพื่อสนับสนุนการศึกษา อย่าลืมขอใบเสร็จรับเงินที่ระบุชื่อ-นามสกุลของเราอย่างครบถ้วน เพราะใบรับเงินนี้สามารถนำมาเป็นหลักฐานยื่นลดหย่อนภาษีได้ 2 เท่าของจำนวนที่จ่ายจริง แต่ไม่เกินร้อยละ 10 ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่นก่อนหักลดหย่อนเงินบริจาค เช่น หากเราบริจาคเงินให้สถานศึกษาที่กระทรวงศึกษาธิการกำหนด 2,000 บาท ก็จะสามารถหักลดหย่อนได้ 2 เท่า คือ 4,000 บาทเลยทีเดียว

แต่สำหรับใครบริจาคร่วมกันหลายคน ก็ให้เฉลี่ยเงินบริจาคออกเป็นเท่า ๆ กันตามสัดส่วน เช่น บริจาคร่วมกับเพื่อน จำนวน 5,000 บาท ก็จะหารกันคนละ 2,500 บาท เมื่อหักลดหย่อนได้ 2 เท่า ก็เท่ากับลดหย่อนได้คนละ 5,000 บาท ลองมาตรวจสอบรายชื่อสถานศึกษาที่สามารถหักลดหย่อนได้กันก่อน

– รายชื่อสถานศึกษาที่กระทรวงศึกษาธิการกำหนด ให้ใช้สิทธิ์ลดหย่อนเงินบริจาค

17. เงินบริจาคเพื่อสาธารณประโยชน์ต่าง ๆ

เงินบริจาคกลุ่มนี้ประกอบด้วย

– เงินบริจาคให้แก่กองทุนพัฒนาครู คณาจารย์

– เงินบริจาคในการจัดหาหนังสือหรือสื่ออิเล็กทรอนิกส์เพื่อส่งเสริมการอ่าน

– เงินบริจาคในการจัดให้คนพิการได้รับสิทธิประโยชน์

– เงินบริจาคให้แก่องค์กรปกครองส่วนท้องถิ่นในการจัดตั้งศูนย์พัฒนาเด็กเล็ก

– เงินบริจาคให้โครงการฝึกอบรมอาชีพ และการจัดกิจกรรมที่เกี่ยวข้องกับการบำบัด แก้ไข ฟื้นฟู สงเคราะห์เด็กและเยาวชนของสถานพินิจคุ้มครองเด็กและเยาวชน หรือศูนย์ฝึกอบรมเด็กและเยาวชนในกรมพินิจและคุ้มครองเด็กและเยาวชน กระทรวงยุติธรรม

– เงินบริจาคเพื่อสนับสนุนการกีฬา (รายชื่อหน่วยงานกีฬาที่ใช้สิทธิ์ลดหย่อนภาษีจากเงินบริจาค)

– เงินบริจาคเข้ากองทุนยุติธรรม (ครม.อนุมัติแล้ว รอประกาศกฎหมาย) เพื่อช่วยเหลือประชาชนในการดำเนินคดี การขอปล่อยชั่วคราวผู้ต้องหาหรือจำเลย การถูกละเมิดสิทธิมนุษยชน และการให้ความรู้ทางกฏหมายแก่ประชาชน เพื่อสงเคราะห์ผู้เดือดร้อน ยากไร้ ด้อยโอกาสให้เข้าถึงกระบวนการยุติธรรมได้อย่างเท่าเทียม

ทั้งหมดนี้สามารถนำมาหักลดหย่อนภาษีได้ 2 เท่าของจำนวนที่จ่ายจริง แต่เมื่อรวมกับยกเว้นค่าใช้จ่ายเพื่อสนับสนุนการศึกษา ต้องไม่เกินร้อยละ 10 ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่นก่อนหักลดหย่อนเงินบริจาค

ทั้งนี้ การบริจาคที่จะนำมาใช้ลดหย่อนจะต้องมีใบเสร็จรับเงินบริจาค หรือใบอนุโมนาบัตร ที่ระบุชื่อผู้บริจาคชัดเจนตรงกับชื่อ-นามสกุลของผู้เสียภาษี เพื่อนำมาใช้เป็นหลักฐาน

18. เงินบริจาคทั่วไป

นอกจากการบริจาคเงินเพื่อการศึกษาและสาธารณประโยชน์ที่กล่าวไปแล้ว ก็ยังสามารถนำเงินบริจาคเพื่อการกุศลอื่น ๆ ในเดือนมกราคม-ธันวาคม 2560 มาหักลดหย่อนได้อีก แต่ไม่เกินร้อยละ 10 ของเงินได้หลังจากหักค่าใช้จ่ายและค่าลดหย่อนอย่างอื่น ลองตรวจสอบรายชื่อมูลนิธิและองค์กรการกุศลที่สามารถใช้สิทธิ์ลดหย่อนเงินบริจาคกันดู

รายชื่อมูลนิธิสมาคม สถานสาธารณกุศล วัดวาอาราม ที่ใช้สิทธิ์ขอหักลดหย่อนเงินบริจาค

รายชื่อสถานสงเคราะห์ สถานพักฟื้นบำบัดและฟื้นฟูเด็ก คนชรา คนพิการ ที่สามารถหักลดหย่อนเงินบริจาคได้

19. เงินบริจาคช่วยเหลือน้ำท่วมภาคใต้และภาคตะวันออกเฉียงเหนือ

เมื่อช่วงต้นปีและกลางปีที่เกิดเหตุน้ำท่วมใหญ่ในภาคใต้และภาคตะวันออกเฉียงเหนือ รัฐบาลได้ประกาศให้ผู้ที่บริจาคเงินช่วยเหลือเหตุอุทกภัยสามารถนำเงินที่บริจาคมาลดหย่อนภาษีได้ 1.5 เท่า สูงสุดไม่เกินร้อยละ 10 ของเงินได้หลังหักค่าลดหย่อน โดย..

– ต้องเป็นการบริจาคช่วยเหลือเหตุน้ำท่วมภาคใต้ ระหว่างวันที่ 1 มกราคม-31 มีนาคม 2560

– ต้องเป็นการบริจาคช่วยเหลือเหตุน้ำท่วมตะวันออกเฉียงเหนือ ระหว่างวันที่ 5 กรกฎาคม-31 ธันวาคม 2560 (ตามประกาศขยายระยะเวลาบริจาคของกรมสรรพากร)

ดังนั้นใครที่เคยบริจาคเงินช่วยเหลือกับหน่วยงานใดไป สามารถนำใบเสร็จรับเงินที่ระบุชื่อ-นามสกุลมายื่นเป็นหลักฐานลดหย่อนภาษีได้ 1.5 เท่า เช่น หากเราบริจาคไป 1,000 บาท ก็สามารถกรอกลดหย่อนภาษีได้ 1,500 บาท

– บริจาคน้ำท่วม ลดหย่อนภาษีปี 2560 ได้ ไขข้อสงสัยที่หลายคนอยากรู้ ?

กลุ่มค่าลดหย่อนเกี่ยวกับอสังหาริมทรัพย์

20. ค่าซ่อมแซมบ้านและรถที่ได้รับผลกระทบจากอุทกภัย

สืบเนื่องจากเหตุอุทกภัยเมื่อช่วงต้นปีเช่นกัน รัฐบาลได้ออกมาตรการช่วยเหลือผู้ประสบเหตุในพื้นที่ให้สามารถนำค่าใช้จ่ายจากการซ่อมบ้านและรถยนต์ทีเสียหายจากน้ำท่วมมายื่นลดหย่อนภาษีปี 2560 ได้

กรณีน้ำท่วมภาคใต้ช่วงต้นปี 2560

– กรณีซ่อมบ้าน สามารถนำเงินที่จ่ายเป็นค่าซ่อมแซมหรือค่าวัสดุอุปกรณ์ในการซ่อมแซมอสังหาริมทรัพย์ ซึ่งได้รับความเสียหายจากเหตุอุทกภัยที่เกิดขึ้นระหว่างวันที่ 1 ธันวาคม 2559 ถึงวันที่ 31 พฤษภาคม 2560 มาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริงแต่ไม่เกิน 100,000 บาท โดยต้องมีการจ่ายค่าซ่อมภายในวันที่ 31 พฤษภาคม 2560

– กรณีซ่อมรถ สามารถนำเงินที่จ่ายเป็นค่าซ่อมแซมหรือค่าวัสดุอุปกรณ์ในการซ่อมแซมรถ หรือสิ่งอำนวยความสะดวกในรถ ซึ่งได้รับความเสียหายจากเหตุอุทกภัยที่เกิดขึ้นระหว่างวันที่ 1 ธันวาคม 2559 ถึงวันที่ 31 พฤษภาคม 2560 มาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริงแต่ไม่เกิน 30,000 บาท โดยต้องมีการจ่ายค่าซ่อมภายในวันที่ 31 พฤษภาคม 2560

กรณีน้ำท่วมตะวันออกเฉียงเหนือ ช่วงกลางปี 2560

– กรณีซ่อมบ้าน สามารถนำเงินที่จ่ายเป็นค่าซ่อมแซมหรือค่าวัสดุอุปกรณ์ในการซ่อมแซมอสังหาริมทรัพย์ ซึ่งได้รับความเสียหายจากเหตุอุทกภัยที่เกิดขึ้นมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริงแต่ไม่เกิน 100,000 บาท โดยต้องเป็นการใช้จ่ายเพื่อซ่อมแซมในช่วงระหว่างวันที่ 5 กรกฎาคม – 31 ธันวาคม 2560

– กรณีซ่อมรถ สามารถนำเงินที่จ่ายเป็นค่าซ่อมแซมหรือค่าวัสดุอุปกรณ์ในการซ่อมแซมรถ หรือสิ่งอำนวยความสะดวกในรถ ซึ่งได้รับความเสียหายจากเหตุอุทกภัยมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริงแต่ไม่เกิน 30,000 บาท โดยต้องเป็นการใช้จ่ายเพื่อซ่อมแซมในช่วงระหว่างวันที่ 5 กรกฎาคม – 31 ธันวาคม 2560

21. ดอกเบี้ยเงินกู้ยืมเพื่อการมีที่อยู่อาศัย

ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 100,000 บาท โดยเป็นดอกเบี้ยจากเงินกู้การเช่าซื้อบ้าน คอนโด หรือที่อยู่อาศัย โดยมีเงื่อนไขคือ

– ต้องเป็นการกู้ยืมจากสถาบันการเงินภายในประเทศ เช่น ธนาคารพาณิชย์และธนาคารของรัฐต่าง ๆ โดยทรัพย์สินที่กู้ ต้องใช้มาเป็นหลักในการค้ำประกันการกู้ (จำนอง) ด้วย

– ต้องเป็นการกู้เพื่อซื้อหรือสร้างที่อยู่ บนที่ดินของตัวเองหรือกู้เพื่อซื้อคอนโดมิเนียม

– หากมีการกู้สำหรับที่อยู่อาศัยมากกว่า 1 แห่ง สามารถใช้ลดหย่อนรวมกันได้ทุกแห่ง แต่ต้องไม่เกิน 100,000 บาท

– กรณีกู้ร่วมกันหลายคน ก็ให้แบ่งดอกเบี้ยคนละเท่า ๆ กัน แต่รวมแล้วต้องไม่เกิน 100,000 บาทต่อคนเช่นกัน

22. การซื้ออสังหาริมทรัพย์ตามมาตรการกระตุ้นเศรษฐกิจ (บ้านหลังแรก)

ค่าลดหย่อนนี้สำหรับคนที่ซื้ออสังหาริมทรัพย์หลังแรกในราคาไม่เกิน 3,000,000 บาท และโอนกรรมสิทธิ์ในช่วงวันที่ 13 ตุลาคม-31 ธันวาคม 2559 ตามมาตรการกระตุ้นเศรษฐกิจเมื่อปี 2558 โดยสามารถนำราคาอสังหาริมทรัพย์ไม่เกิน 20% มาเฉลี่ยลดหย่อนภาษีได้เป็นเวลา 5 ปี หรือเท่ากับลดหย่อนภาษีได้ปีละ 4% ของราคาบ้านเป็นเวลา 5 ปีนั่นเอง ซึ่งสิทธิ์การลดหย่อนส่วนนี้ จะแยกกับการลดหย่อนภาษีจากดอกเบี้ยเงินกู้ซื้อบ้าน

ยกตัวอย่างเช่น ซื้อบ้านหรือคอนโดหลังแรกราคา 3 ล้านบาท โอนกรรมสิทธิ์วันที่ 20 พฤศจิกายน 2558 จะสามารถนำค่าบ้าน 20% คือ 600,000 บาท มายื่นลดหย่อนภาษีได้เป็นเวลา 5 ปี เท่ากับปีละ 120,000 บาท ตั้งแต่ปี 2558-2562

ส่วนบ้านที่โอนกรรมสิทธิ์ในปี 2559 จะสามารถใช้สิทธิ์ลดหย่อนภาษีสำหรับเงินได้ของปี 2559-2563 ซึ่งตอนที่ยื่นภาษีเพื่อใช้สิทธิ์ลดหย่อนบ้านหลังแรกในรอบนี้จะกรอกเป็นค่าลดหย่อนในช่อง “เงินได้ที่จ่ายเพื่อซื้ออสังหาริมทรัพย์” ซึ่งต่างจากมาตรการบ้านหลังแรกที่ออกมาในช่วงปี 2554-2555 ที่ตอนยื่นภาษีจะกรอกในช่อง “ภาษีเงินได้ที่ได้รับยกเว้นจากการซื้ออสังหาริมทรัพย์”

อ่านรายละเอียดเพิ่มเติมเกี่ยวกับมาตรการกระตุ้นอสังหาฯ ของรัฐที่สามารถใช้ลดหย่อนภาษีได้จาก ซื้อบ้านหลังแรกช่วยลดหย่อนภาษีได้ด้วย อ่านเงื่อนไขก่อนเลย

กลุ่มค่าลดหย่อนตามมาตรการกระตุ้นเศรษฐกิจของรัฐ

23. ช้อปช่วยชาติ ลดหย่อนภาษี

เป็นอีกหนึ่งปีที่ขาช้อปได้เฮ เมื่อ ครม. ไฟเขียวมาตรการ “ช้อปช่วยชาติ 2560” กระตุ้นเศรษฐกิจส่งท้ายปลายปี โดยให้เรานำค่าใช้จ่ายจากการซื้อสินค้าหรือบริการที่เกิดขึ้นในระหว่างวันที่ 11 พฤศจิกายน-3 ธันวาคม 2560 แต่ไม่เกิน 15,000 บาท มายื่นลดหย่อนภาษีได้ โดยสินค้าและบริการนั้นต้องเป็นสินค้าที่จดทะเบียนเสียภาษีมูลค่าเพิ่ม (VAT) และสามารถออกใบกำกับภาษีแบบเต็มรูปที่ระบุชื่อ-นามสกุล ที่อยู่ และเลขประจำตัวผู้เสียภาษีของผู้ซื้อไว้อย่างชัดเจน

ทั้งนี้ จะมีสินค้าบางประเภทที่นำมาลดหย่อนภาษีในมาตรการช้อปช่วยชาติไม่ได้ เช่น

– เครื่องดื่มแอลกอฮอล์ สุรา เบียร์ ไวน์

– ยาสูบ บุหรี่

– น้ำมันและก๊าซสำหรับเติมยานพาหนะรถยนต์ รถจักรยานยนต์ และเรือ

– ค่าบริการนำเที่ยวในประเทศ มัคคุเทศก์ แพ็กเกจทัวร์ หรือค่าที่พักโรงแรมในประเทศ

– บัตรของขวัญ

ฯลฯ

ลองศึกษารายละเอียดเพิ่มเติมที่นี่เลย

– เช็กก่อนช้อป ! ตอบทุกข้อสงสัย ช้อปช่วยชาติ 2560 ซื้ออะไรลดหย่อนภาษีได้-ไม่ได้

ทั้งนี้มาตรการดังกล่าวจะช่วยลดหย่อนภาษีได้เท่าใดนั้น ขึ้นอยู่กับฐานภาษีของแต่ละคน โดยหากมีฐานภาษี 5% แล้วไปซื้อสินค้ามูลค่า 15,000 บาท ก็จะนำมาลดหย่อนภาษีได้เพียง 750 บาท แต่หากมีฐานภาษี 35% ก็จะลดหย่อนได้ถึง 5,250 บาท ลองทำความเข้าใจกันให้ชัด ๆ ที่

– เปิดอัตราคืนภาษีแต่ละขั้น ซื้อของช้อปช่วยชาติ ได้ลดหย่อนภาษีเท่าไร ?

นอกจากนี้ ยังมีกรณีที่ผู้มีเงินได้จะได้รับการยกเว้นภาษี นั่นคือ

* กรณีผู้มีเงินได้เป็นผู้พิการ ที่มีบัตรประจำตัวคนพิการตามกฎหมายว่าด้วยการส่งเสริมและพัฒนาคุณภาพชีวิตคนพิการ พ.ศ. 2550 ซึ่งเป็นผู้อยู่ในไทย และมีอายุไม่เกิน 65 ปีบริบูรณ์ในปีภาษี จะได้รับยกเว้นเงินได้ เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

* กรณีเป็นผู้สูงอายุ มีอายุไม่ต่ำกว่า 65 ปีบริบูรณ์ในปีภาษี จะได้รับยกเว้นเงินได้เฉพาะส่วนที่ไม่เกิน 190,000 บาท ในปีภาษีนั้น

* กรณีมีเครดิตภาษีเงินปันผล สำหรับคนที่ลงทุนในหุ้น ใช้ยกเว้นภาษีได้ตามสัดส่วนที่ได้รับจากเงินปันผล โดยแนะนำให้สมัครสมาชิกที่เว็บไซต์ ศูนย์รับฝากหลักทรัพย์ ตลาดหลักทรัพย์แห่งประเทศไทย แล้วดาวน์โหลดเอกสารไปใช้ยื่นสรรพากรโดยที่เราไม่ต้องคำนวณให้ยุ่งยาก หรือหากยื่นภาษีทางออนไลน์ ก็สามารถดาวน์โหลดไฟล์ไปใส่ในเว็บไซต์ยื่นภาษีออนไลน์ของกรมสรรพากรได้เลย

ส่วนใครที่กำลังลุ้น ๆ อยู่ว่า ค่าใช้จ่ายจากการท่องเที่ยวจะสามารถนำมาลดหย่อนภาษีได้เหมือนปีที่ผ่าน ๆ มาหรือไม่ ต้องบอกว่า ณ เวลานี้ ยังไม่มีการประกาศมาตรการลดหย่อนภาษีเพื่อการท่องเที่ยวออกมา ดังนั้นก็คงต้องติดตามกันต่อไปว่า จะมีการประกาศใช้ออกมาในเดือนธันวาคมหรือไม่

พอได้ทราบเงื่อนไขเเละหลักเกณฑ์การลดหย่อนภาษีทั้งหมดแล้ว ใครที่ต้องยื่นภาษีปี 2560 ก็ลอง ๆ คำนวณภาษีด้วยตัวเองกันดูก่อนเลย ถ้าเห็นว่า ปีนี้ต้องเสียภาษีเยอะก็อาจหาตัวช่วยเหล่านี้มาลดหย่อนภาษีเพิ่มเติม และที่สำคัญก็คือ อย่าลืมเช็กและเก็บเอกสารต่าง ๆ ที่ต้องใช้สำหรับยื่นภาษีไว้ให้ดี เพราะนี่คือหลักฐานสำคัญหากกรมสรรพากรเรียกตรวจขึ้นมา

อ่านรายละเอียดเพิ่มเติมจาก

กรมสรรพากร, กรมสรรพากร